Sommario

La cosa sul reddito passivo è che è un gioco a lungo termine. Per la maggior parte di noi che ha appena iniziato, potrebbe essere solo qualche goccia che si ottiene dai propri investimenti. Con la magia dell’auto-compounding, quelle poche gocce possono lentamente diventare un rivolo e poi un flusso.Con questo in mente, i suggerimenti qui presentati sono per investitori cauti.

I rendimenti non sono spettacolari, specialmente se misurati attraverso le lenti dei guadagni esponenziali delle criptovalute in punti percentuali a 3 cifre e oltre. Tuttavia, batteranno ancora qualsiasi cosa si possa ottenere da una banca in questi giorni. Investire in qualcosa di nuovo può essere una prospettiva scoraggiante.

La paura di « cosa succede se perdo tutto quello che ho investito? » è una preoccupazione molto valida.Ecco perché preservare il capitale è la cosa più importante, seguita dalla crescita del profitto.

Bene, vediamo come possiamo iniziare in modo relativamente sicuro.

Il sogno della maggior parte della classe operaia.

Palificazione sulla blockchain

Come funziona

Ottieni ciò che hai messo dentro. Qualunque token tu depositi in uno stakepool o con un validatore, ricevi indietro lo stesso tipo di token. Ci può essere o meno un periodo di lock-up coinvolto. Questo dipende dal progetto blockchain.

Quali sono i rischi?

Il rischio più grande è che il progetto cada, sia perché sta rimanendo indietro nella competitività o perché le persone nel progetto hanno perso interesse in esso. C’è anche il rischio di un rugpull, cioè qualcuno che scappa con tutti i soldi. Più un progetto è consolidato, meno è probabile che questo accada.

Che tipo di APY posso aspettarmi?

A seconda del progetto su cui decidi di puntare e dove lo fai, l’APY varia dal 4,6% al 14%. Se sei interessato a scoprire quali sono i migliori token da puntare in termini di APT, controlla questa pagina per le tariffe più aggiornate.

Quali progetti vale la pena esaminare?

Quando si tratta di decidere su quali progetti puntare, vedo che ce ne sono due tipi: Progetti blockchain Layer-1 e tutto il resto. Per mantenere le cose semplici, l’attenzione in questa sezione è sui progetti Layer-1. Sono i meno rischiosi perché molte applicazioni sono costruite su di essi. C’è un’enorme dipendenza dalla blockchain per essere in buona forma. Può non sembrare, ma anche i progetti decentralizzati sono abbastanza competitivi. Se è anche solo leggermente indietro, c’è sempre qualcosa che gli corre dietro, pronto a prendere il suo posto in qualsiasi momento.

Impilare le monete PoS è un modo lento e costante per ottenere più dei tuoi token preferiti

All’interno dei progetti Layer-1, ci sono anche attori maggiori e minori:

Ethereum

C’è un detto cinese: « Le donne reggono metà del cielo ». Sostituisci « donne » con Ethereum » e « cielo » con « mondo delle criptovalute » e questo è più o meno lo stato delle cose ora. Grazie a Ethereum e ai contratti intelligenti, abbiamo DeFi, NFT e chissà cos’altro in arrivo. Ora sta subendo dolori di crescita mentre passa da un meccanismo di consenso PoW a PoS. Come parte di questo cambiamento, sta cercando persone per scommettere token ETH sulla sua piattaforma.

Rischio di cadere: prossimo allo zero. Con la quantità di interesse istituzionale in esso, per non parlare di tutte le dApps esistenti che si basano su di esso, è il gorilla da 400 libbre accanto a quello da 800 libbre che è Bitcoin.

Periodo di lock-up: Sì, tutti i token ETH puntati non possono essere ritirati fino alla fine della migrazione, che potrebbe essere tra 1-2 anni.

Solana

Annunciato come il prossimo « killer di ETH », Solana ha fatto grandi progressi dal suo inizio nel 2017. Nato più tardi di Ethereum, ha investito seri capitali di VC. Vantando un throughput teorico di 710.000 transazioni al secondo, il suo ecosistema è anche cresciuto a passi da gigante nell’ultimo anno, per non parlare dei suoi impressionanti guadagni di prezzo del 600% negli ultimi 5 mesi.

Rischio di caduta: molto piccolo. C’è un piccolo ma crescente interesse istituzionale in esso. L’ecosistema è fiorente, cioè la gente sta usando le dApps nel suo ecosistema. Ha anche un team attivo di sviluppatori che non vedono l’ora di scalpitare la quota di mercato di Ethereum.

Periodo di lock-up: No. Tuttavia, i token ritirati potrebbero dover attendere la fine di un’epoca, che sarebbe ovunque da pochi minuti a qualche giorno, a seconda di dove ti trovi nell’epoca in cui è stata fatta la richiesta di prelievo. Un’epoca dura due giorni.

Cardano

Cardano ha iniziato prima di Solana, ma è stato raggiunto da esso in termini di progresso. Il verdetto è ancora fuori sulle prospettive future di questo progetto. Come blockchain peer-reviewed, è un metodo solido, forse un tad un po’ troppo solido, cioè ha bisogno di essere rivisto più veloce. C’erano grandi speranze per l’aggiornamento di Alonzo, ma a giudicare dalla reazione della comunità e dei curiosi, non è andato così bene come ci si aspettava.

Eppure, è stato il progetto n. 3 sulla blockchain prima di essere detronizzato da Solana. Si sta anche facendo attivamente strada in Africa, uno dei continenti meno bancarizzati (e più corrotti) del mondo. Se, attraverso l’uso della criptovaluta, è in grado di aiutare i governi a rendersi conto che la corruzione non è l’unico modo per ottenere profitti, questa sarebbe davvero una delle più grandi benedizioni.

Rischio di cadere: Piccolo. Il supporto della comunità è forte e molti credono nella visione del fondatore Charles Hoskinson. Gli sviluppatori stanno presumibilmente lavorando sodo per rimettere le cose a posto.

Periodo di lock-up: No. I gettoni possono essere ritirati in qualsiasi momento.

Giocatori minori

Un certo numero di giocatori minori stanno lottando per lo spazio in questo territorio e guadagnando rapidamente l’adozione come Fantom, Avalanche, Terra per citarne alcuni. Tutti loro meritano di essere esaminati con rischi medio-piccoli di fallire (al momento in cui scriviamo).

Come posso entrarci?

Ci sono due modi per iniziare a scommettere: attraverso un validatore o uno stakepool che puoi selezionare da solo o attraverso gli scambi o una terza parte che può comportare o meno la rinuncia alla custodia dei tuoi token. I due passaggi sono:

- Seleziona un progetto in cui vuoi puntare i tuoi token.

- Scegli dove vuoi metterli in gioco.

- Siediti e vai a fare qualcosa di divertente mentre il tuo asset inizia a lavorare per te. Alcuni di essi richiedono che il tuo conto sia sempre attivo. Controlla ogni pochi mesi o giù di lì per assicurarti che stia crescendo ad un ritmo felice e sano.

Disclaimer: Io scommetto su Cardano tramite il portafoglio Daedalus e detengo anche token SOL e ETH.

Prestito

Uno dei modi più comuni per guadagnare interessi sulle tue attività cripto è quello di prestarle. Ci sono molte piattaforme di prestito disponibili. La maggior parte di esse sono divise in due tipi: centralizzate e decentralizzate. Entrambe portano i loro premi e rischi.

Il modo in cui funziona il denaro: qualcuno ottiene il denaro di qualcun altro

Piattaforme CeFi

Come funziona

Deposita i tuoi beni cripto nella piattaforma e ottieni l’interesse nel token originale o nel suo token nativo. Queste piattaforme ti permettono di convertire fiat in crypto, quindi c’è un processo KYC in atto per proteggere dal riciclaggio di denaro. Queste piattaforme funzionano per coloro che sono nuovi alla crittografia e vorrebbero un modo semplice per salire a bordo.

Quali sono i rischi?

Il più grande rischio associato a questo metodo è il problema della custodia. In pratica state trasferendo (temporaneamente) la proprietà dei vostri beni a loro perché facciano quello che vogliono. Questo non è diverso dall’avere soldi in banca. Con le banche, se cadono, c’è il governo che viene in soccorso. Per le piattaforme, la maggior parte di esse sono assicurate fino a un certo importo, ma non c’è molto ricorso se le cose vanno a rotoli per tutte le parti coinvolte, cioè più di una piattaforma che chiede l’ente assicurativo, quindi l’assicuratore stesso che finisce i soldi.

C’è anche la questione della collateralizzazione. Alcune piattaforme richiedono una sovracollateralizzazione, in modo che se c’è un’enorme volatilità nel mercato, le attività garantite vengono liquidate. Questo influisce sui prestatori perché gli asset liquidati agiscono come una sorta di garanzia di riavere i propri depositi. Quindi, quando esaminate le piattaforme, controllate anche il loro rapporto Loan-to-value (LTV). Più alto è il rapporto, più rischioso è per i vostri depositi.

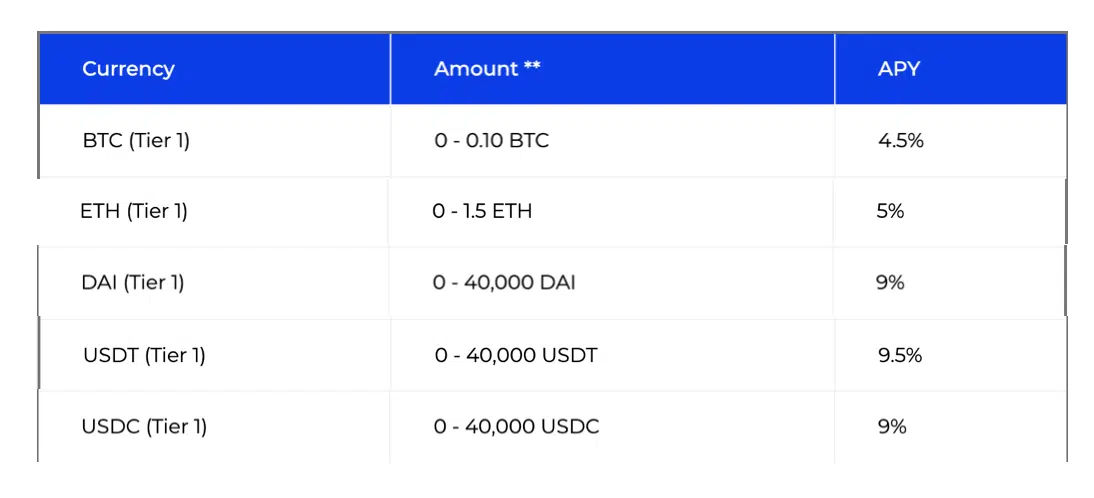

Che tipo di APY posso aspettarmi?

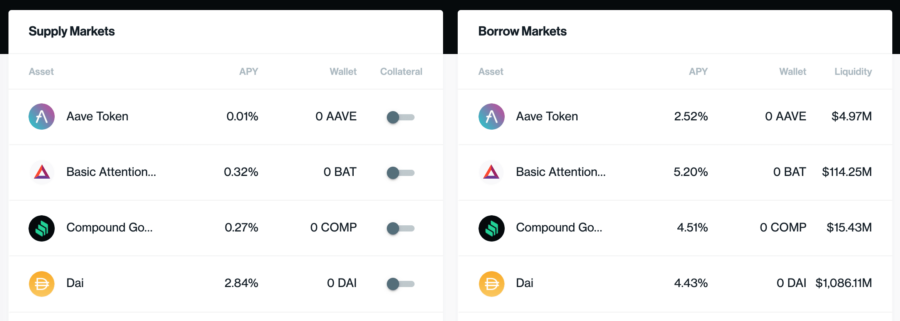

Un breve confronto tra i diagrammi qui sopra mostra che l’APY può variare ovunque tra il 5% e il 12%. Questi sono ancora numeri abbastanza conservativi se paragonati a quelli di un’azienda agricola seria. Tuttavia, non sono ancora niente da fiutare.

Quali progetti vale la pena esaminare?

BlockFi

BlockFi è una delle prime piattaforme di prestito e prestito di criptovalute stabilite in questo spazio. Inoltre, offrono anche servizi di trading e si sono associati con Visa per offrire una carta di credito BlockFi/Visa Signature che ti dà l’1,5% indietro in Bitcoin. Quando si tratta di tassi d’interesse, i saldi piccoli hanno tassi più alti dei saldi più grandi.

Rischio assicurativo Gemini, un depositario autorizzato regolato dal New York (State) Department of Financial Services (NYDFS), ha in custodia il patrimonio di BlockFi. La sua soluzione di custodia è conforme al SOC2 ed è riconosciuta da Deloitte, una delle principali società di revisione globale. Il 95% del patrimonio è in cold storage e il resto è in hot wallet, che sono poi assicurati da Aon, una grande compagnia di assicurazioni. In altre parole, è il massimo della sicurezza.

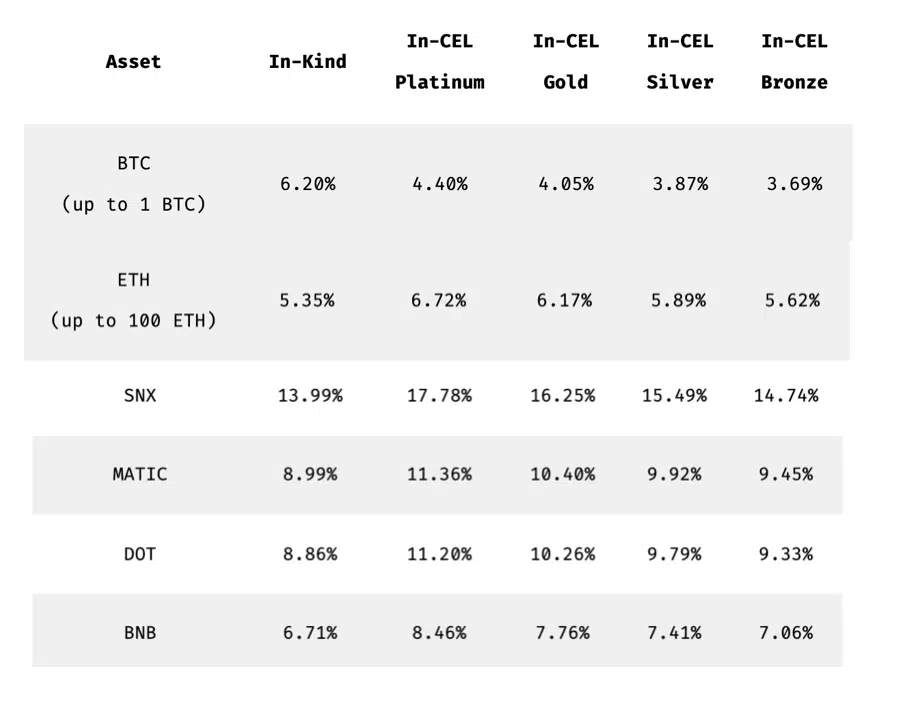

Celsius

Un altro nome affermato nello spazio di cripto prestito, Celsius ricompensa i depositanti con il token originale o il token Celsius, che dà ai mutuatari uno sconto nei tassi di interesse se usato come garanzia. Il fondatore, Alex Mashinsky, è abbastanza attivo nei social media per promuovere l’azienda. Tuttavia, ci sono alcune voci che circolano su alcune delle sue pratiche commerciali tra cui la reipotecazione, cioè l’utilizzo di beni dei depositanti per agire come garanzia per conto della società.

Simile a BlockFi, incoraggia i piccoli saldi rispetto ai grandi:

Rischio assicurativo Fireblocks è l’attuale custode dei beni di Celsius nella cella frigorifera. Prima era BitGo. Da notare che gli asset impiegati per generare rendimento e reddito sono non assicurati in alcun modo. Celsius sostiene che i beni dispiegati non sono più controllati da loro, quindi non coperti da Fireblocks.

Hanno piani per uno schema di auto-assicurazione in arrivo nel Q4 2021 o Q1 2022 dove gli utenti possono optare per lo 0,5% – 1% delle ricompense settimanali sono pagate in un pool di auto-assicurazione per coprire quei beni distribuiti.

YouHodler

Leggermente meno noto è YouHodler, una piattaforma emergente nello spazio di cripto prestito. Con sede in Svizzera e Cipro, questa piattaforma offre un prodotto unico chiamato MultiHODL per i prestatori. Fondamentalmente permette ai depositanti di destinare una piccola percentuale dei loro depositi a qualcosa di rischioso con il potenziale di guadagnare di più, mantenendo la maggior parte dei depositi al sicuro. Questo si basa sulla strategia Barbell introdotta da Nassim Taleb, lui del « Il cigno nero » fama del libro.

A differenza delle altre due piattaforme, YouHodler non fa differenza tra saldi piccoli e grandi. Invece, hanno una tariffa fissa basata sui token depositati:

Rischio assicurativo YouHodler usa Ledger Vault come suo custode, fornendo fino a 150 milioni di dollari in assicurazione contro il crimine. Questa è la stessa azienda che crea i portafogli freddi Ledger per i consumatori, il Vault è la versione aziendale. Essi salvaguardano le chiavi in modo che solo persone selezionate vi abbiano accesso.

Oltre a quelli citati, ce ne sono altri che vale la pena dare un’occhiata, come Crypto.com, Nexo, Gemini ecc.

Piattaforme DeFi

Come funziona

Quando depositi le tue criptovalute su una piattaforma DeFi, ottieni token fruttiferi generati dalla piattaforma. Per esempio, depositando ETH, ricevi indietro xETH. Man mano che l’interesse cresce, ottieni sempre più xETH. Quando restituisci gli xETH alla piattaforma, otterrai più ETH di quelli che hai messo all’inizio.

A differenza delle piattaforme centralizzate, non vi è alcun processo di KYC coinvolto. Questo è anche perché non c’è modo di convertire il tuo fiat in criptovaluta su queste piattaforme. Dovresti avere qualche altro modo per mettere le mani sulla criptovaluta prima. Queste piattaforme utilizzano anche un approccio non custodiale, il che significa che i beni rimangono sempre nelle tue mani, o meglio, nei tuoi portafogli.

Quali sono i rischi?

Rischi del contratto intelligente Questi sono essenzialmente programmi per computer scritti da esseri umani, il che significa che c’è un potenziale di errori, a volte intenzionali, a volte no. Lo scenario peggiore è che si perde quello che si è messo.

Nessuna assicurazione La piattaforma stessa non offre alcuna assicurazione, ma ci sono altri progetti blockchain che permettono di acquistare assicurazione fino ad un certo importo.

Rischi sistemici Questo è fondamentalmente l’intero progetto blockchain che va a pera a causa di vari motivi. Uno di questi può essere dovuto alla scarsa liquidità. Questo significa che non ci sono abbastanza persone che prendono in prestito, quindi si guadagnano pochissimi interessi.

Che tipo di APY posso aspettarmi?

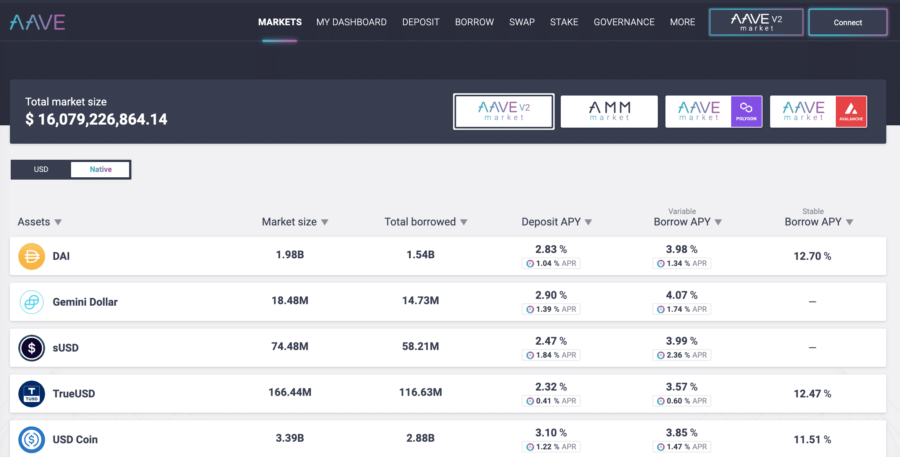

Stranamente, gli stablecoin e altri token più affermati non hanno un tasso così buono rispetto alle piattaforme CeFi. Questi sono di solito intorno al 2% – 3%. Tuttavia, i progetti blockchain più recenti come Curve Finance ottengono un 10% abbastanza decente.

Quali progetti vale la pena esaminare?

Maker

Secondo Impulso DeFi, un sito web di riferimento per tutte le cose DeFi, Maker è attualmente la piattaforma di prestito DeFi più dominante con quasi il 17% di quota di mercato in un mercato che vale USD108 miliardi e cresce di giorno in giorno. È uno dei primi progetti conosciuti nel mondo delle criptovalute, con DAI che è una delle prime stablecoin sostenute da criptovalute.

L’idea è che gli utenti depositino criptovalute e ottengano DAI in cambio. Come stablecoin, DAI può essere utilizzato per guadagnare interessi su altre piattaforme. Queste criptovalute sono sovracollateralizzate per contrastare la volatilità del mercato. Se il valore del prestito è superiore al valore della garanzia fornita, avviene la liquidazione.

AAVE

Il secondo posto per i prestiti su DeFi Pulse è AAVE. È un « sistema di pool di prestiti » dove i depositanti possono prestare i loro asset crittografici in pool, regolati da contratti intelligenti, in cambio di guadagnare interessi. Iniziando la vita sulla blockchain Ethereum, si è ramificata per essere disponibile sulle blockchain Polygon e Avalanche.

AAVE nella sua attuale incarnazione è stato lanciato nel 2020, ma ha origini dal 2017 quando era conosciuto come ETHLend. Allora, era una piattaforma di prestito peer-to-peer, che richiedeva qualcun altro dall’altra parte. Dopo essere passata ai contratti intelligenti, è stata un successo l’anno scorso, anche andando testa a testa con Compound, l’allora n. 1 piattaforma di prestito DeFi.

Composto

Compound è uno dei primi progetti nello spazio DeFi. È stato il pioniere dell’idea di emettere una versione ERC-20 del token depositato, in modo che la versione ERC-20 possa poi essere messa in ulteriore uso, agendo come un blocco di fondazione per « lego di denaro » comunemente visto nelle strategie di yield-farming. Anche altri progetti DeFi hanno adottato questo metodo di generare rendimento su rendimento, raddoppiando o triplicando le potenziali ricompense, con un certo livello di rischio, naturalmente.

Tenere i token che pagano i dividendi

Se le puntate non sono proprio il tuo genere, c’è un altro modo per guadagnare un reddito passivo in modo relativamente sicuro, ovvero detenere dei token che pagano dividendi. Questi sono progetti che condividono il loro profitto con gli utenti che detengono i loro token nativi. Alcuni di questi sono token emessi da scambi di criptovalute.

Come funziona

Compri i token della piattaforma, li tieni in uno spazio assegnato e aspetti che i dividendi arrivino.

Quali sono i rischi?

La stabilità della piattaforma o del progetto blockchain è la cosa fondamentale da considerare. Finché verrà utilizzato con un’adozione graduale, il tuo investimento sarà al sicuro.

Che tipo di APY posso aspettarmi?

Tenendo conto delle variabili di ogni gettone, un range di 5% – 15% APY non è inaudito.

Quali progetti vale la pena esaminare?

KuCoin è uno degli scambi di criptovalute più popolari in giro nonostante l’approccio centralizzato. La piattaforma ha un sacco di promozioni in corso, principalmente legate al margine e al trading di futures, che io non faccio. Quello che ho fatto è stato comprare token KCS per fare trading. Indipendentemente dalla quantità di token che possiedi, sia nel conto Trading che in quello principale, KCS dà dei bonus su base regolare. Al momento di scrivere, il suo prezzo ha raggiunto i massimi storici. Se ti dimentichi di raccogliere il tuo bonus, la piattaforma ti avvisa di farlo, il che è un bel tocco.

Notifiche per la raccolta di bonus più un bilancio di ciò che hai ricevuto finora. Immagine via KuCoin

Il più grande rischio a cui prestare attenzione è la piattaforma che crolla. Dal momento che si tratta di uno scambio centralizzato con sede a Hong Kong, ecco che il governo cinese non cerca di fare qualche affare strano con esso. La piattaforma esegue anche aggiornamenti di tanto in tanto. A volte rende le cose migliori, altre volte, mi chiedo.

VeChain

Il VeChain Il progetto blockchain è uno dei progetti che hanno guadagnato un sacco di adozione da parte delle imprese. È iniziato come una blockchain per la gestione degli approvvigionamenti. Combinando un componente di tracciamento fisico, come RFID (radio-frequency ID), codici QR ecc e aggiungendo queste informazioni alla blockchain, ogni passo delle fasi di produzione di un prodotto e gli standard sono chiaramente visibili per tutti nella catena di approvvigionamento da vedere.

Da PwC (Big 4 società di revisione), LVMH (Louis Vuitton), Walmart Cina e BMW a molti altri, VeChain lavora anche con i governi in Cina e Cipro per gestire i record. È stata selezionata dal governo cinese per fornire un sistema per memorizzare le registrazioni fiscali e commerciali, i certificati e le revisioni per la Gui’An New Area. Nel frattempo, un ospedale cipriota ha usato la blockchain Vechain per registrare i primi 100 record di vaccini per Covid-19.

Impostando VET, gli staker ottengono VTHO che viene utilizzato per pagare tutte le transazioni relative alla scrittura di dati sulla blockchain. Le ricompense avvengono ogni 10 secondi quando viene creato un nuovo blocco. Portafoglio atomico sta per offrire l’1,63% APY per le puntate VET attraverso la sua piattaforma. Anche Exodus Wallet sta offrendo lo staking di VET all’1,5% APY.

Rischi Il progetto ha uffici a Singapore e in Cina. Mentre non vedo il governo di Singapore fare qualcosa di subdolo, specialmente se sta cercando di posizionarsi come il centro di criptovaluta del mondo, non posso dire lo stesso per la Cina a causa dei suoi precedenti. Quanto questo avrà un effetto sulla squadra cinese è difficile da dire. Speriamo che non ci sia un’influenza indebita.

Altri giocatori

Oltre a questi progetti, c’è anche NEO, Nexo (token di sicurezza) e Wink (casinò online) per citarne alcuni. Come per tutto il resto, si prega di esercitare cautela e fare qualche ricerca guardando i pro e i contro.

Prestiti per la casa a gettoni

Mentre DeFi è il modo standard per la maggior parte degli utenti di cripto per fare soldi, l’economia non può essere puramente basata sul denaro che fa soldi tutto il tempo. Al centro delle cose, c’è ancora un livello di pragmatismo e produttività coinvolti. La tecnologia Blockchain insieme ai contratti intelligenti è sulla buona strada per sconvolgere molti settori dell’economia. Uno dei settori che più probabilmente affronterà il cambiamento è quello dei mutui e degli immobili.

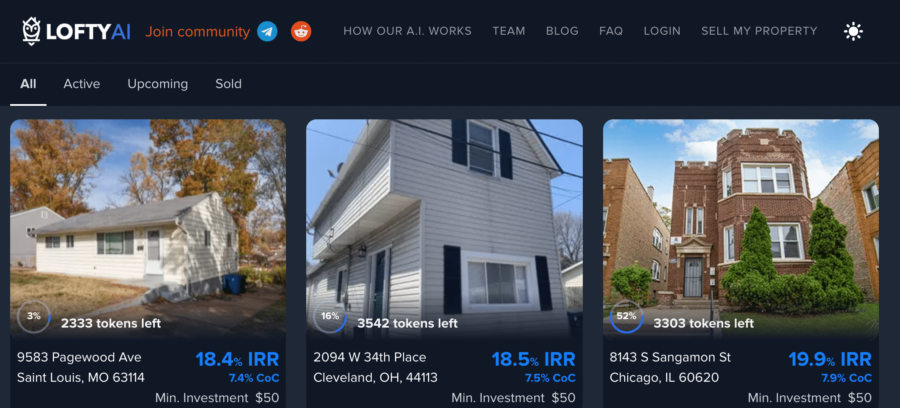

Comprare token invece di azioni per avere un’esposizione nel settore immobiliare

Come funziona

Invece di investire in un fondo indicizzato immobiliare o comprare azioni di una società immobiliare per avere esposizione al settore immobiliare, il pubblico in generale ha ora la possibilità di acquistare una versione tokenizzata di una specifica proprietà. Non significa che sei il proprietario effettivo della proprietà. È che si possiede una quota della società che emette l’obbligazione che finanzia la proprietà. Il reddito da locazione generato sarà diviso tra i proprietari di token in proporzione. Questi token possono anche essere rivenduti nei mercati secondari.

Quali sono i rischi?

Questo è un settore emergente, quindi è giusto aspettarsi una certa quantità di rischi. Alcuni di questi rischi non sono specifici della tecnologia blockchain. Questi includono:

- affittuari che non pagano l’affitto

- cattive proprietà immobiliari – quando non ci vivi, come fai a sapere se è una buona proprietà o no?

- la società che finanzia la proprietà cade

- i proprietari dell’immobile diventano insolventi e voi siete gli ultimi della fila per riavere il vostro investimento. A volte, potrebbe non esserci più nulla per voi dopo che tutti i creditori sono stati pagati.

Che tipo di APY posso aspettarmi?

L’APY dipende dalla proprietà in cui hai deciso di investire, che potrebbe essere dal 20% – 50% e oltre. Questo suona molto appetitoso ma, come detto in precedenza, comporta una serie di rischi.

Quali progetti vale la pena esaminare?

Le società che offrono questo hanno sede negli Stati Uniti, quindi tutte le proprietà sono situate negli Stati Uniti. Tuttavia, questo non impedisce agli investitori d’oltreoceano di comprare quelle proprietà. Questo aggiunge un livello di rischio perché dovrete fidarvi dei valutatori che forniscono la valutazione della proprietà. O questo o fai le tue ricerche prima di buttarti.

Intelligenza Artificiale elevata

Come suggerisce il nome, Intelligenza Artificiale elevata utilizza la tecnologia AI per esaminare le proprietà per gli investitori in cui investire. Il lungo e il breve è che:

- Accumula dati grezzi dal mercato immobiliare.

- Applica metodi statistici per cercare le caratteristiche che possono corrispondere alle future variazioni dei prezzi immobiliari.

- Estrae queste caratteristiche e le raggruppa, applicando loro un’etichetta.

- Addestrare una rete neurale profonda (DNN) per identificare e prevedere i prezzi futuri.

Se volete saperne di più sulla metodologia in dettaglio, ecco il link per questo.

Per iniziare:

- Registrati e apri un conto con loro con i dettagli KYC.

- Importo minimo da investire: $50

- Deposita l’importo che vuoi investire nella proprietà che attira il tuo interesse

- I gettoni saranno inviati a un portafoglio Algorand, dato che il progetto è costruito su Algorand. Anche i futuri interessi/redditi saranno depositati direttamente in questo portafoglio.

La proprietà stessa è gestita da una società di gestione immobiliare professionale per garantire che sia sempre in buone condizioni. Offrono anche la possibilità di vendere una proprietà attraverso la loro piattaforma.

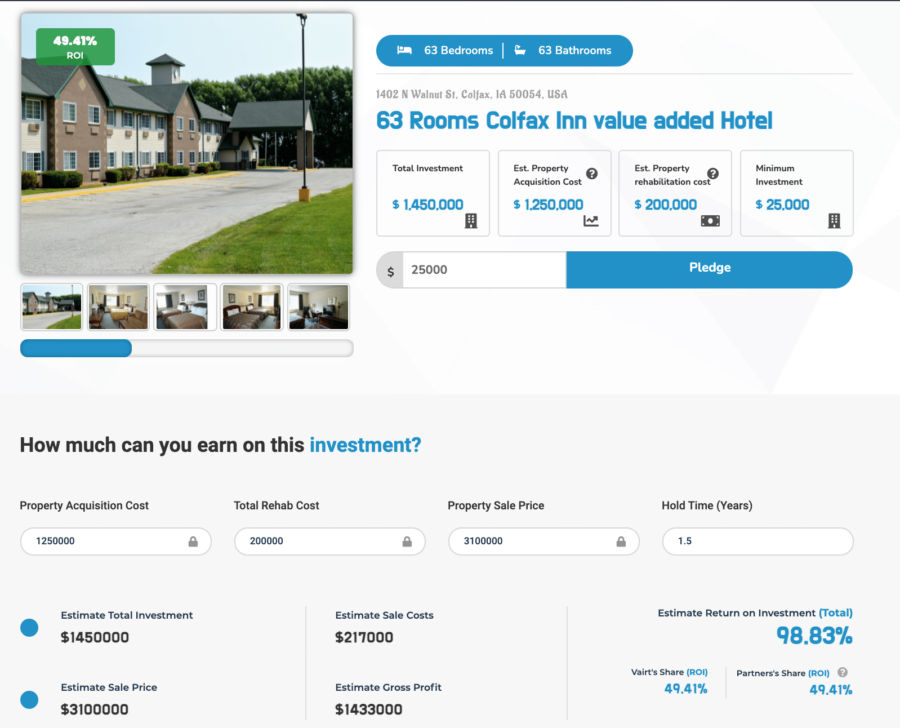

Vairt

Cosa viene offerto a Vairt è simile a LoftyAI. La differenza qui è che usano il loro strumento proprietario a 100 punti combinato con dati di mercato di terzi per valutare la proprietà. Anche,

- L’importo minimo da investire è di 1500 dollari.

- I fondi sono in un conto bancario di deposito separato per sicurezza.

- Alle proprietà vengono dati 30 giorni per raccogliere i fondi necessari. Se l’obiettivo non viene raggiunto, il denaro verrà restituito all’investitore.

La cosa importante da notare è che una società a responsabilità limitata (LLC) sarà creata per ogni proprietà finanziata con successo. L’investimento, sotto forma di token, sono azioni della LLC, non la proprietà stessa.

Altri giocatori

Questi due sono solo esempi di ciò che ha iniziato ad accadere in questo spazio. Per saperne di più, ecco un elenco per considerare se questo è qualcosa che solletica veramente la vostra fantasia.

Altre opzioni per il reddito passivo?

A parte le 4 scelte principali presentate, ci sono ancora altri modi per spremere più soldi dal tuo patrimonio crypto. Alcuni di essi comportano rischi più alti di altri, ma ho pensato che valesse la pena menzionarli:

Giochi per guadagnare

Anche se non è esattamente un reddito passivo, i giochi play-to-earn stanno iniziando una nuova tendenza, specialmente tra i giovani. Se hai intenzione di giocare, perché non guadagnare un po’ di soldi sul lato? Alcuni giochi richiedono l’acquisto di un NFT per iniziare, quindi c’è il tuo investimento. Dopo di che, i beni del gioco possono essere venduti sui mercati secondari, o si ottengono punti per giocare che poi si traducono in crypto ecc.

A differenza degli altri tipi menzionati sopra, questo metodo non si basa sul fatto che metti dei token o dei soldi da qualche parte, quindi non c’è nessun tipo di APY di per sé. I guadagni sarebbero principalmente misurati dall’abilità del giocatore e se gli NFT hanno valore sul mercato secondario, che può essere abbastanza arbitrario.

Estrazione HNT

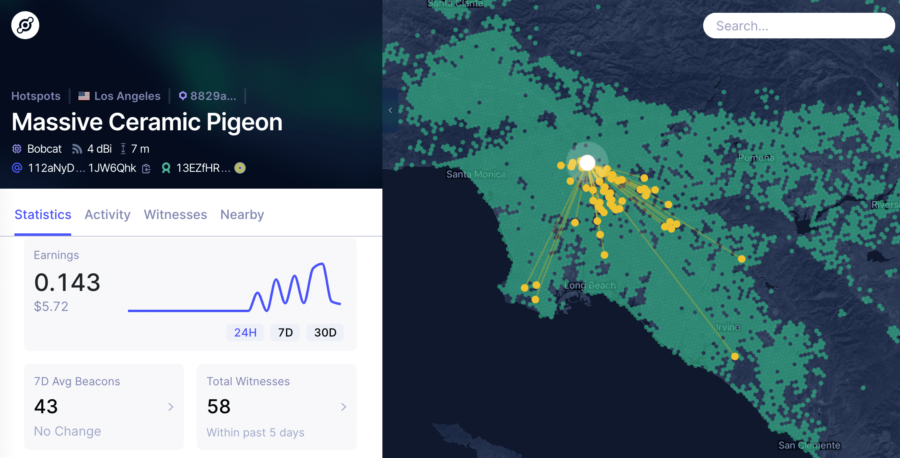

Un progetto blockchain chiamato Helium Network (HNT) mira a fornire copertura per l’IoT attraverso la radiofrequenza a onde corte. Per essere un minatore, acquista uno dei dispositivi simili a modem per essere un fornitore di copertura. Dopo che questo è stato impostato, è possibile controllare, attraverso un’interfaccia, quanti token si possono ottenere. Attenzione: a causa della popolarità di questi dispositivi, c’è un periodo di attesa piuttosto lungo prima che uno di essi arrivi a casa tua.

Un sacco di hotspot a Los Angeles con alcune statistiche di un minatore Immagine via Helium Explorer Scan

C’è un equilibrio tra il numero di minatori e il numero di utenti in una zona per generare la quantità ottimale di ritorno. I minatori agiscono come testimoni, sfidanti o trasmettitori in qualsiasi momento. Ecco alcune statistiche di riferimento:

- 3-5 Testimoni > 150 HNT al mese

- 5-15 Testimoni > 500 HNT al mese

- 15< Testimoni > 800 HNT al mese

(fonte)

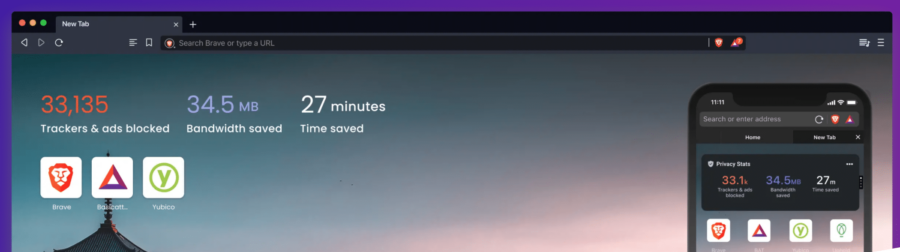

BAT Airdrop

Browser coraggioso offre token BAT se si sceglie di ricevere annunci da loro. Fanno anche ad-blocker se non vuoi vedere alcun annuncio. È un browser crypto-friendly nel senso che gli annunci sono di solito per progetti blockchain. Quello che danno non è molto ma è meglio di niente. I token vengono depositati direttamente nel portafoglio di Uphold per la custodia. Potete anche controllare questo link per ottenere una lista di lanci in arrivo. La maggior parte di essi richiede che tu possieda un tipo di crypto token in anticipo o che tu faccia un’azione come prova di partecipazione.

Guardando la mia storia personale di ricezione di BAT, sto ricevendo ovunque tra 3-4 BAT al mese. Naturalmente, posso allungare ulteriormente depositando i token BAT in una delle piattaforme di prestito cripto e guadagnare un ulteriore 3% di interesse in media. Per qualcosa che sto ricevendo gratuitamente, è un buon affare!

Conclusione

Il mondo delle criptovalute offre molte opportunità per tutti di fare qualche soldo in più. Mentre la crittografia è vista come un asset ad alto rischio, a causa della volatilità dei prezzi, man mano che sempre più industrie sono interessate, l’utilità e i casi d’uso si espandono così che non è difficile immaginare un mondo dove la tokenizzazione degli oggetti del mondo reale è la norma, proprio come abbiamo generazioni di persone che crescono incapaci di immaginare un mondo senza internet e connessioni in fibra.

I progetti Blockchain si basano sugli effetti di rete e sulla partecipazione di gruppo. A differenza dei social media web2.0 dove il massimo valore è nel raggiungere il maggior numero di utenti, il maggior valore per i progetti blockchain è per gli early adopters. Hai la lungimiranza di diventarlo?

Disclaimer: Queste sono le opinioni dello scrittore e non devono essere considerate consigli di investimento. I lettori dovrebbero fare le proprie ricerche.

Excellent post. I’m going through many of these issues

as well..

I’ve been surfing on-line more than three hours these days, yet I by

no means discovered any fascinating article like yours.

It’s beautiful worth sufficient for me. Personally, if

all webmasters and bloggers made excellent content as you did, the internet might be a lot more helpful than ever before.